生前贈与

高崎市内S様

高崎市内S様

ご依頼内容

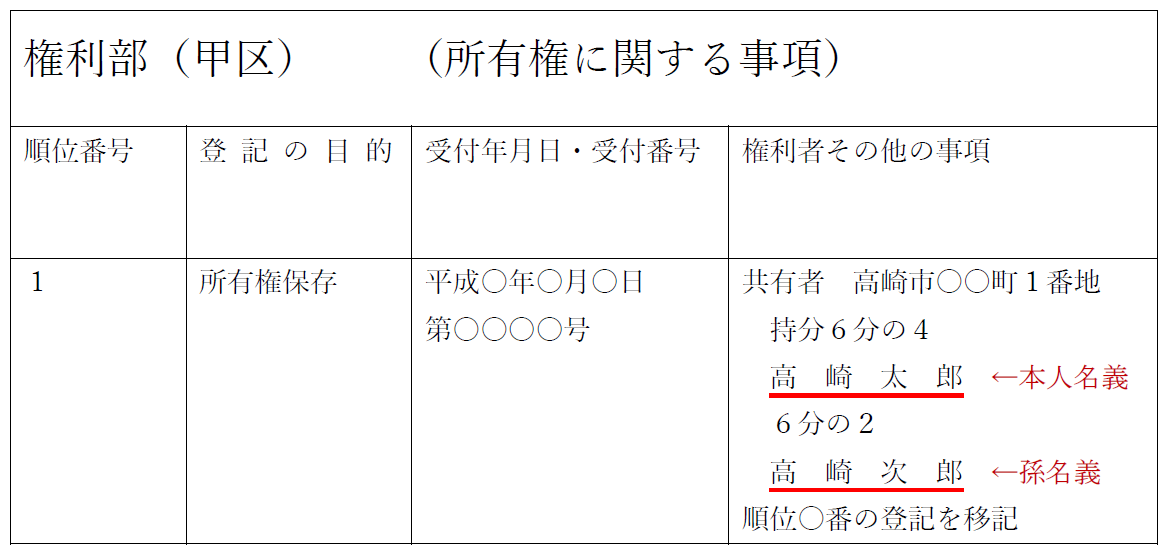

「私は、土地と建物を高崎市内に所有しており、土地は私の名義で、建物は私と孫の共有名義になっている。自分も高齢になり、この先何かあった時のために土地も建物も孫の名義に変更しておきたい。」

生前贈与の需要は多くあります。ただし、生前贈与では多くの税金がかかる可能性があるので、安易に行ってしまうのは危険です。当事務所では一般的な税金のご説明からアフターフォローまで、贈与の手続をサポートさせていただいております。

生前贈与による不動産名義変更登記に必要な書類

- 登記申請書

- 登記原因証明情報

- 不動産の権利証、又は、登記識別情報通知

- 贈与する方の印鑑証明書(登記申請日から遡って3ヵ月以内に発行されたもの)

- 贈与する方の実印

- 財産を貰う方の住民票

- 財産を貰う方の印鑑(認印可)

- 市区町村発行の評価証明書

- 収入印紙

KTG高崎司法書士事務所で行った手続きの流れ

- 1.まずは、贈与者(贈与をする方)と受贈者(贈与を受ける方)に一緒にご来所いただき、お話をお伺いしました。

- 2.お伺いしたお話を踏まえ、税務署発行の資料により一般的にかかる税金の説明をさせていただきました。今回のケースでは、考えられる税金のうち『贈与税』は『相続時精算課税制度』を利用すれば無税となること(※相続時には税金がかかりますし、相続時精算課税制度にはその他にも大きなデメリットもあるので注意をしなければなりません。)、『不動産取得税』に関しては無税の要件を満たしているということ、『登録免許税』という登記の際に支払う税金があることを説明し、御見積書にもご納得いただいた上で、登記必要書類を作成をしました。

- 3.今回はご依頼者の方に信頼していただき、印鑑カードをお預かりすることが出来ましたので、役所で取得しなければいけない書類は全て当事務所で用意することが出来ました。

- 4.贈与者のご自宅に集まって、必要書類に署名・捺印、権利証のお預かり。

- 5.登記申請

- 6.登記完了。法務局で書類受取。

- 7.ご依頼者の方に書類をお渡ししてご確認いただき手続き終了。

相続時精算課税制度を利用した場合、制度を利用した年の翌年の確定申告で相続時精算課税制度を利用した旨の申告をしないと贈与税がかかります。「うっかり忘れていました。」では済みません。当事務所では相続時精算課税制度や配偶者特別控除を利用して、不動産名義変更をした方には、確定申告の時期にご連絡を差し上げております。